Налогообложение интернет-магазина. НПД, ОСНО, УСН - что выбрать

Выбор режима налогообложения – важный вопрос, который встает перед каждым владельцем интернет-магазина. Что нужно иметь в виду, какие преимущества и недостатки есть у самых распространенных налоговых режимов. Обо всем этом читайте в нашей статье.

Что учесть при выборе режима налогообложения

Прежде чем выбирать свой налоговый режим, предприниматель должен ответить для себя на несколько вопросов:

- В каком порядке работает магазин:

- Интернет-магазин в чистом виде: все товары можно купить исключительно через интернет и получить их через партнерские пункты выдачи, почтовые службы или курьерской доставкой.

- Интернет-торговля сочетается с оффлайн-торговлей: товар можно выбрать и купить как через сайт, так и через обычный магазин, который является одновременно и пунктом выдачи заказа.

- Интернет-витрина, на которой можно только ознакомиться с товаром, уточнить информацию, задать вопрос, узнать цену, но приобрести его можно только в оффлайн-магазине и на дом он не доставляется.

- Каковы доходы и расходы вашего магазина.

- Какова организационно-правовая форма предпринимательства: ИП или юрлицо.

- Имеются ли наемные работники и сколько их.

- Что именно продается в магазине и сочетается ли с какими-либо видами услуг и работ.

На основании вышеперечисленного предприниматель выбирает объект налогообложения и налоговую базу.

Под объектом налогообложения закон подразумевает реализацию товаров (а также работ и услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику. Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Дальше следует определиться с налоговой ставкой. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Определение налоговой базы и расчет ставок подробно прописаны для каждого режима в Налоговом кодексе РФ.

В значительной части случаев некрупные предприятия пользуются одним из так называемых специальных налоговых режимов, которые закреплены ст. 18 ч. 1 НК РФ.

Это, как правило:

- упрощенная система налогообложения (УСН);

- единый налог на вмененный доход (ЕНВД);

- патентная система налогообложения (ПСН);

- единый сельскохозяйственный налог — для сельхозпроизводителей, которых в интернет-торговле не такое большое количество.

Для тех, кто не может применять ни одну из вышеуказанных систем, используется основная система налогообложения (ОСНО).

При этом следует оговориться: ЕНВД и ПСН применяются только в тех случаях, когда имеются торговые помещения (стационарные и нестационарные) площадью до 150 и 50 квадратных метров соответственно. То есть эти налоговые режимы подходят только для тех предпринимателей, у которых сайт выступает в качестве витрины, на которой можно ознакомиться с ассортиментом и получить информацию, но оформить заказ нельзя.

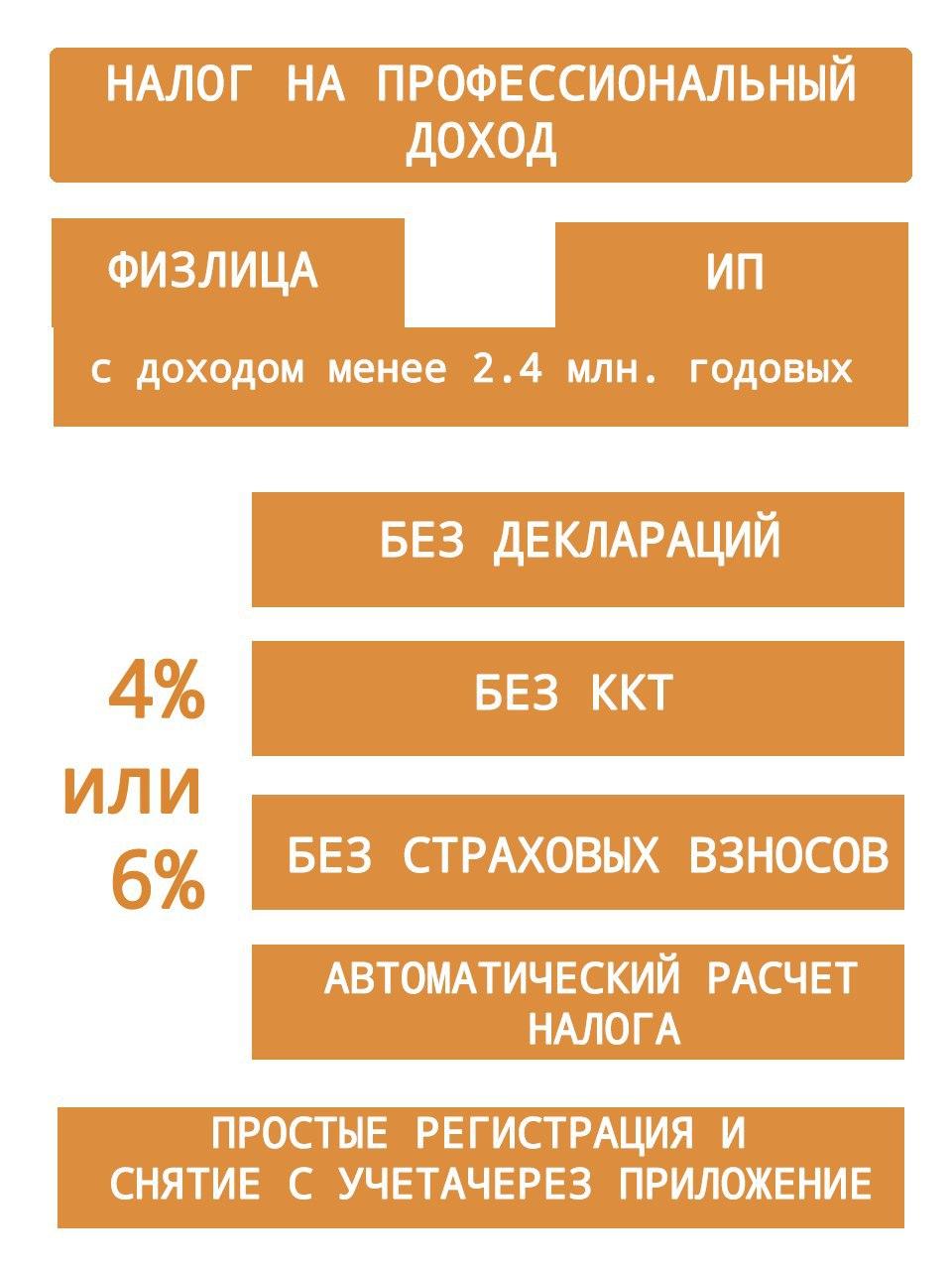

Особняком стоит налог на профессиональный доход, который введен в качестве эксперимента в отдельных регионах РФ. Этот налог касается физических лиц и ИП, которые работают "на себя, а не на дядю", не нанимают работников, реализуют товары собственного изготовления или оказывают услуги единолично и в целом этого вида деятельности имеют дохода не более 2.4 миллиона рублей годовых. Это, как правило, мастера народных промыслов и мастера всякого рода модного хэндмэйд, репетиторы, личные консультанты, тренеры. В сфере интернет-торговли эта ниша занята мелкими магазинчиками, изготавливающими ту или иную продукцию на заказ.

Таким образом, для настоящей интернет-торговли остается не такой широкий выбор: упрощенка, ОСНО и налог на профессиональный доход.

Далее рассмотрим налоговые режимы УСН и ОСНО подробнее.

Налогообложение интернет-магазина: УСН

Объектом налогообложения выступают:

- Доходы

- Доходы, уменьшенные на величину расходов

Причем объект выбирает сам налогоплательщик раз в год до 31 декабря текущего года для налогообложения в следующем году. При этом налоговой базой признается денежное выражение доходов организации или индивидуального предпринимателя либо оно же, уменьшенное на величину расходов. В случаях, когда доход или расходы носят не денежный, а натуральный характер, учитывается рыночная стоимость этих объектов. Одно из достоинств режима заключается в том, что если предпринимательская деятельность не очень успешна и терпит убытки, предприниматель вправе уменьшать размер выплачиваемого налога. При этом он может осуществлять перенос убытка на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором был получен этот убыток.

Вы можете выбрать УСН, если:

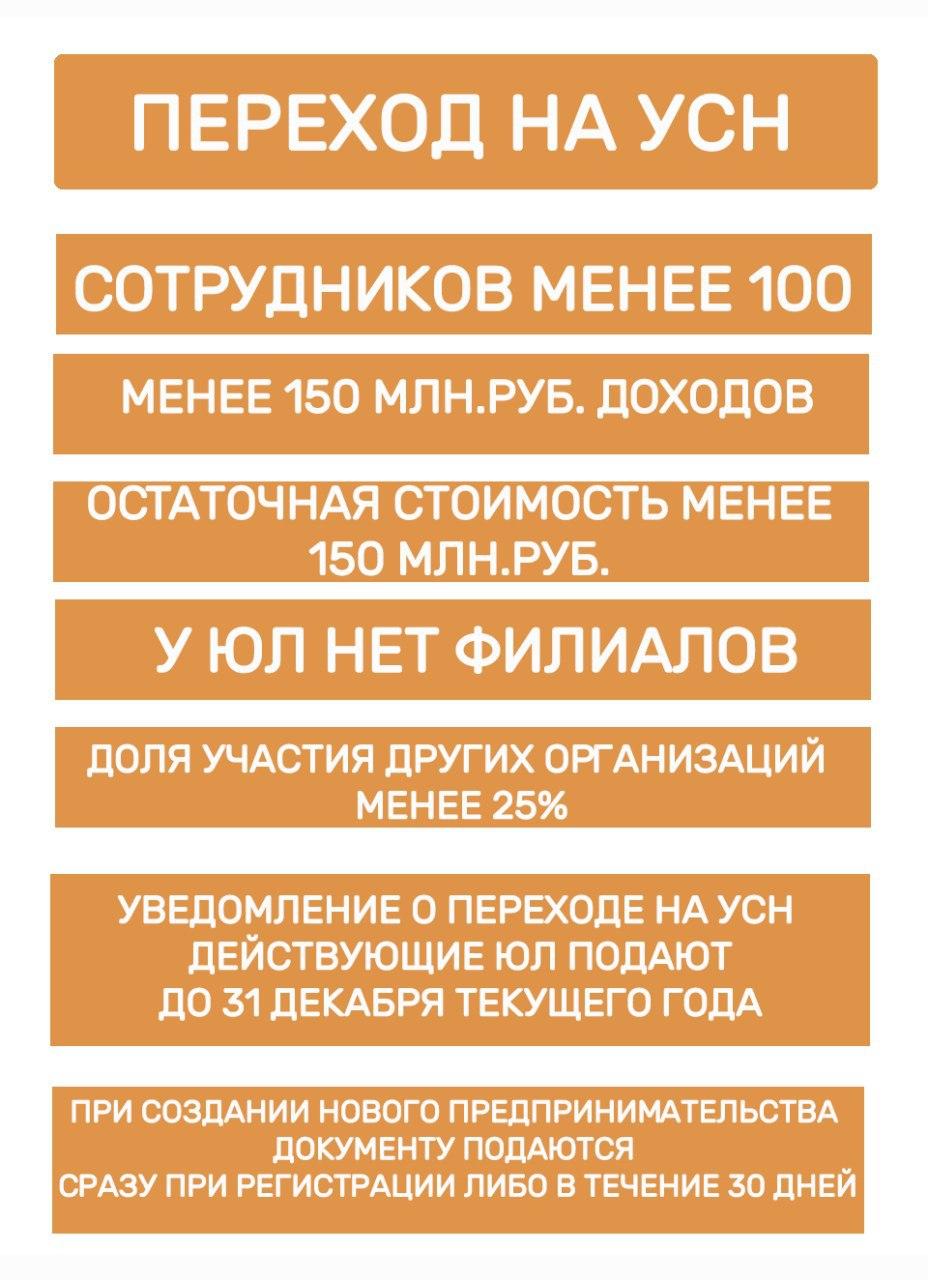

- ваши доходы за 9 месяцев года, когда вы подаете уведомление о переходе на УСН, не превышают 112,5 млн. руб;

- средняя численность ваших работников менее 100;

- остаточная стоимость ваших основных средств менее 150 млн. руб;

- вы не производите подакцизный товар (кроме виноградарства, что для интернет-магазинов, пожалуй, маловероятно) и не добываете полезные ископаемые (кроме общедоступных), ваша деятельность не относится к перечню, установленному НК РФ в ст. 346.12.

Как перейти на УСН и отказаться от него?

Для этого нужно подать в налоговый орган по месту нахождения организации о таком переходе. В уведомлении обязательно указывается выбранный объект налогообложения — доходы, или доходы, уменьшенные на величину расходов. ЮЛ указывают в уведомлении остаточную стоимость основных средств и размер доходов по состоянию на 1 октября года, предшествующего календарному году, начиная с которого они желают перейти на упрощенную систему налогообложения.

Если вы только создаете ЮЛ или регистрируетесь как ИП, вы имеете право подать уведомление о переходе на УСН не позднее 30 календарных дней с даты постановки на учет в налоговом органе.

Чтобы отказаться от УСН, нужно уведомить об этом налоговую не позднее 15 января года, в котором предполагается перейти на иной режим налогообложения. При этом предусмотрено, что владелец интернет-магазина, перешедший с упрощенной системы налогообложения на другой режим, может снова перейти на упрощенную систему налогообложения не ранее чем через один год после того, как он утратил право на применение упрощенной системы налогообложения.

Как выбрать объект налогообложения на УСН?

Здесь все просто. Нужно определиться с двумя моментами: можете (и хотите) ли вы документально доказать свои расходы и насколько они велики в соотношении с доходами. Если расходы, допустим, составляют 50-60% от доходов интернет-магазина, то имеет смысл в качестве объекта налогообложения выбрать "доходы минус расходы". Если вы занимаетесь исключительно дропшиппингом, логичнее выбрать "доходы".

В чем преимущества УСН?

- Налоговая ставка: 6% для категории "доходы". При этом отдельные регионы могут назначать ставку от 1 до 6% для отдельных категорий налогоплательщиков. Для некоторых регионов эта ставка в отдельных случаях составляет 0%.

- Налоговая ставка от 15%, но в отдельных регионах может колебаться от 5 до 15% для категории "доходы минус расходы".

Внимание: При этом по обеим категориям налоговая ставка может быть уменьшена до 0% для ИП, которые только зарегистрировались и осуществляют деятельность в производственной, научной, социальной сфере и в сфере бытовых услуг населению.

- Простота ведения бухгалтерского учета: ведется учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, а раз в год сдается налоговая декларация.

- В целом объем налоговых платежей по этой системе будет меньше, чем по ОСНО.

Как платить УСН?

Уплата налога и авансовых платежей по налогу производится по месту нахождения организации (месту жительства индивидуального предпринимателя).

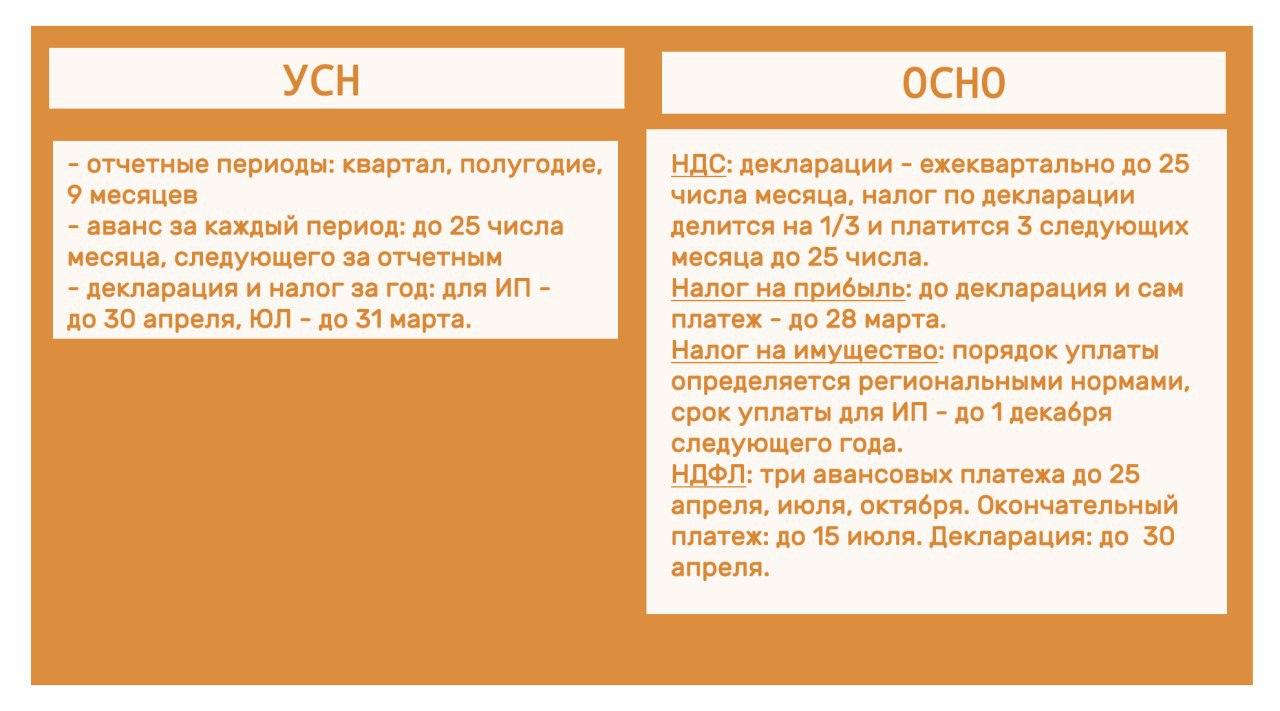

На УСН для предприятий налоговый период — календарный год, отчетные периоды — 3, 6, 9 месяцы текущего года (то есть кварталы). Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом. Затем, по итогам года, составляется налоговая декларация и выплачивается остальная часть налога. Последний день сдачи отчетности у ИП — 30 апреля, у юридических лиц — 31 марта.

Налогообложение интернет-магазина: ОСНО

ОСНО – это общая система, которая закрепляется за предпринимателем по умолчанию. То есть как-то оформлять переход на нее не нужно, она присваивается автоматически, если не подать уведомление о переходе на какую-то другую систему. Этот режим гораздо сложнее УСН, как следует из названия. По сути, это совокупность НДС, налога на имущество, для ИП — НДФЛ, для ЮЛ — налога на прибыль.

По каждому из этих налогов ставка своя, как и сроки уплаты, налоговые и отчетные периоды. В результате и бухгалтерский учет будет сложнее, и суммы к уплате возрастут в сравнении с УСН. Однако в отдельных случаях ОСНО более выгоден: в частности, для тех, кто взаимодействует с такими же плательщиками НДС, поскольку это позволяет уменьшить свой собственный НДС при расчете сумм платежа.

Кроме того, ст. 145 НК РФ предоставляет возможность не платить НДС, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров без учета налога не превысила в совокупности 2 миллиона рублей.

Сколько платить по ОСНО?

- Стандартная ставка НДС — 20%, льготные – 10% и 0%. Объектом налогообложения выступают реализация товаров, работ, услуг на территории РФ.

- НДФЛ (для ИП) — 13, 30, 35% по разным видам доходов.

- Налог на прибыль организаций (для ЮЛ) — 20%, если ст. 284 НК РФ не устанавливает иную ставку.

- Налог на имущество организаций — не более 2.2%.