Налоги и интернет-магазины: какие изменения произошли в 2021 году

В сентябрьской статье мы разбирали различные налоговые режимы, которые подходят интернет-магазинщикам. В 2021 году произошли довольно заметные изменения, которые частично стали следствием предыдущего года, а частью — продолжением более масштабных пертурбаций в законодательстве, которые происходят в последние годы.

Законодательство о налогах и сборах по-прежнему не выделяет электронную торговлю в отдельный объект регулирования и налогообложения, но можно отметить, что, по крайней мере, многие механизмы становятся более удобными и простыми для интернет-продавцов.

Структура налогообложения в 2021 году

В глобальном смысле в 2021 году ничего не изменилось: по-прежнему существует разделение на федеральные, региональные и местные налоги. К федеральным налогам и сборам по-прежнему относятся:

- Налог на добавленную стоимость (НДС).

- Акцизы.

- Налог на доходы физических лиц (НДФЛ).

- Налог на прибыль организаций.

- Налог на добычу полезных ископаемых.

- Водный налог.

- Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

- Государственная пошлина.

- Налог на дополнительный доход от добычи углеводородного сырья.

Интернет-торговцев в этом списке интересуют НДС, в какой-то степени — акцизы, НДФЛ, налог на прибыль организаций, госпошлины.

Что касается систем налогообложения, то здесь изменения довольно заметны. Прежде всего, с 2021 года отменен ЕНВД — единый налог на вмененный доход. Таким образом, среди систем налогообложения остались общая (ОСНО или ОРН), упрощенная (УСН), патентная (ПСН), система налогообложения при выполнении соглашений о разделе продукции (для электронной коммерции не особенно интересна, поэтому далее говорить о ней мы не станем) и налог на профессиональный доход (НПД).

Кроме налогов налоговым законодательством регулируются также и взносы — на обязательное пенсионное страхование, на страхование временной нетрудоспособности, на обязательное медицинское страхование. Здесь особых изменений не произошло.

Что изменилось в 2021 году?

УСН

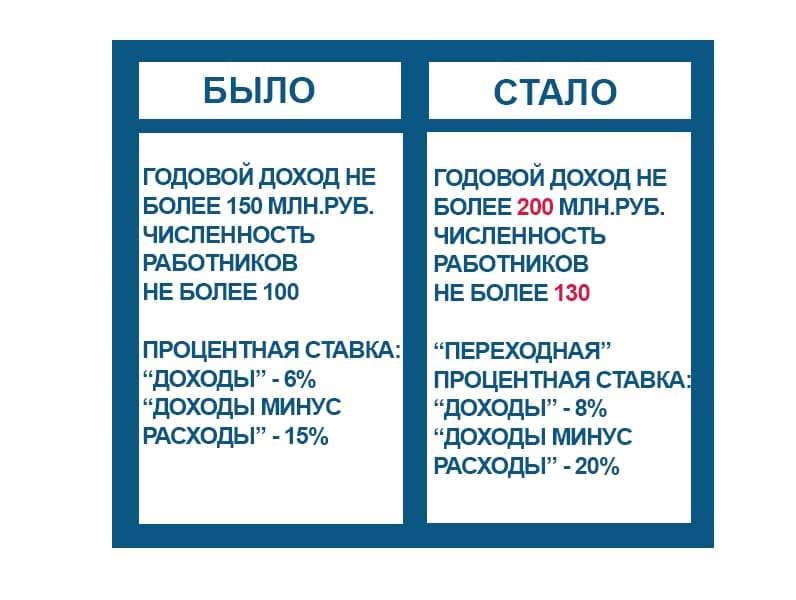

УСН остается одной из самых популярных форм налогообложения для интернет-торговли. Это на самом деле простая и удобная система. Налоговой базой УСН признается денежное выражение доходов организации или индивидуального предпринимателя либо оно же, уменьшенное на величину расходов. В случаях, когда доход или расходы носят не денежный, а натуральный характер, учитывается рыночная стоимость этих объектов. Налоговая ставка составляет 6%, если в качестве налоговой базы установлены доходы, и 15%, если это доходы, уменьшенные на величину расходов.

Увеличились предельные показатели для тех, кто желает работать на УСН. Это годовой доход не более 200 млн. рублей (было — 150), численность сотрудников (в целом, а не только по трудовому договору) не более 130 человек (было — 100), остаточная стоимость основных средств — не более 150 млн. рублей.

При этом изменены требования к бизнесу тех, кто желает перейти на УСН и ставки для тех, кто занимает промежуточное положение в сравнении с 2020 годом.

В частности, если предприниматель ранее применял УСН, но:

- его доходы за предыдущий период превысили 150 млн. рублей, но не превысили 200 млн. рублей;

- средняя численность работников превысила 100 человек, но не превысила 130 человек;

- может применять налоговую ставку в размере 8% по доходам или 20% по доходам, уменьшенным на величину расходов в отношении части налоговой базы, рассчитанной как разница между налоговой базой, определенной за отчетный период, и налоговой базой, определенной за отчетный период, предшествующий кварталу, в котором допущены указанные превышения доходов налогоплательщика и средней численности его работников.

Кроме того, по УСН установлен коэффициент-дефлятор на 2021 год, который равен 1,032 (в 2020 году он составлял 1). Этот коэффициент устанавливается для индексации величины предельного размера доходов, ограничивающей право перейти на УСН.

В 2021 году по-прежнему можно учитывать в качестве расходов затраты на дезинфекцию помещений и средств индивидуальной и коллективной защиты от распространения коронавирусной инфекции, расходы на имущество соответствующее имущество.

ПСН

После отмены ЕНВД часть предпринимателей перешла на патентную систему, возможности применения которой значительно расширили и в части видов деятельности, и в части возможностей использования режима. ПСН стала более привлекательна для тех, кто, например, ушел с налога на профессиональный доход, но на ОСНО или УСН переходить не хочет.

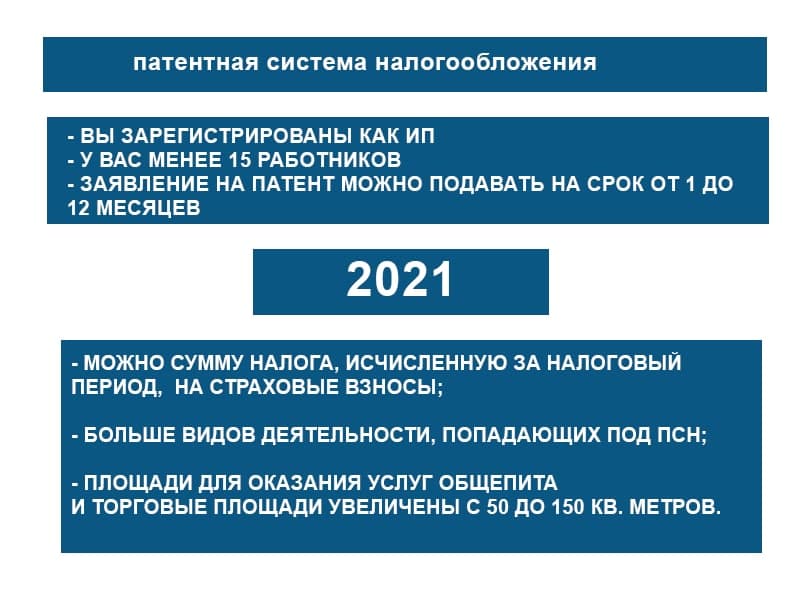

Суть патентной системы, как понятно из названия, в возможности покупки патента на занятие определенными видами деятельности на срок от 1 до 12 месяцев. Патент можно приобрести в любое время на любое количество дней (не меньше месяца) с даты, которую вы сами укажете. При этом получить патент можно по заявлению в налоговый орган, подать заявление можно электронно. Ставка составляет 6%. Стоимость патента можно рассчитать онлайн.

При этом ПСН можно сочетать с другими системами налогообложения, в том числе УСН. ПСН заменяет уплату НДФЛ, НДС и налога на имущество физлиц.

При этом нужно понимать, что ПСН по-прежнему не особенно приспособлен для розничной электронной торговли (по разъяснениям госорганов, функции вашего сайта должны соответствовать функционалу сайта-визитки или сайта-витрины: "индивидуальный предприниматель, осуществляющий реализацию товаров через магазин или иной объект стационарной торговой сети с размещением информации об ассортименте товаров в системе Интернет, может применять патентную систему налогообложения"), но может применяться для оказания услуг и выполнения работ через интернет (например, всякого рода веб-дизайнерские работы, разработка кода, услуги по обучению в допобразовании, в том числе онлайн, услуги, предлагаемые через сайт: все виды бытового ремонта и обслуживания, изготовление одежды, обуви, изделия народных промыслов, авторские работы, организация мероприятий и т.д.). Именно поэтому такой вид налогообложения можно рассмотреть тем, кто вышел за рамки системы уплаты налога на профдоход, о котором мы писали ранее, но по-прежнему занимается выполнением каких-то авторских работ и услуг, предлагая эти услуги через свой сайт. При этом следует помнить, что продолжает действовать ограничение, при котором товар должен быть оплачен лично покупателем при получении изделия, а не обезличенно через терминал, даже если сам заказ делался через терминал.

Таким образом: ПСН по-прежнему не годится для интернет-магазина в полном смысле этого термина, но вот предоставление работ и услуг, выполнение индивидуальных заказов посредством сайта организовать можно.

Вы можете подавать заявление на ПНС, если:

- вы зарегистрированы как ИП;

- у вас менее 15 работников, занятых в деятельности, которую вы хотите облагать патентом.

ОСНО (ОРН)

Та часть предпринимателей, которая не смогла перейти от "вмененки" на УСН или ПСН, вынуждены использовать ОСНО. Здесь изменений не так много.

Начала действовать прогрессивная шкала для НДФЛ: 13% на доходы до 5 млн. рублей, и 15% — на суммы свыше 5 млн. рублей. Изменены формы некоторых налоговых деклараций, в том числе 3-НДФЛ и 6-НДФЛ. Для заполнения некоторых из них по-прежнему можно воспользоваться электронным сервисом ФНС. Кроме того, тем, кто планирует регистрировать в качестве ИП, нужно использовать новую регистрационную форму.

Налог на профессиональный доход

ФНС разъяснила, каким образом работать с банковскими картами, привязанными для уплаты НПД. Если самозанятый привязал банковскую карту в приложении "Мой налог" самостоятельно, то налоговая не будет учитывать операции по этой карте для расчета налога и не отслеживает эти операции. Однако если самозанятый зарегистрировался на платформах партнеров ФНС России, операторы электронных площадок и банки могут автоматически учитывать в качестве налогооблагаемого дохода все поступления на привязанную карту. Информация об этом прописана в соответствующем договоре между самозанятым и партнером.

Общие изменения

С 1 июля 2021 года начинает функционировать сервис ФНС по выдаче бесплатных квалифицированных электронных подписей. Это связано с началом реализации программы по выдаче бесплатных КЭП для предпринимателей с целью вовлечения их в ЭДО. Вы можете получить КЭП бесплатно, если вы ЮЛ или ИП. Для этого вам нужно приобрести носитель ключевой информации и подать заявление через личный кабинет налогоплательщика. Из носителей УЦ ФНС России поддерживает ключевые носители формата USB Тип-А, в частности: Рутокен ЭЦП 2.0, Рутокен S, Рутокен Lite, JaCarta ГОСТ, JaCarta-2 ГОСТ, JaCarta LT, ESMART Token, ESMART Token ГОСТ и некоторые другие. Один ключевой носитель может использоваться для хранения нескольких (до 32 экз.) КЭП и сертификатов к ним, выданных как коммерческими, так и государственными УЦ.

В рамках развития системы маркировки товаров изменилась декларация по НДС. Если вы работаете с маркированным товаром, то в декларацию по НДС теперь дополнительно включаются следующие сведения о прослеживаемости:

- регистрационный номер партии товаров,

- код единицы измерения товара,

- количество товара в единицах измерения,

Также в декларацию по НДС включаются сведения о стоимости товара, подлежащего прослеживаемости, без НДС в рублях.

А с 1 июля 2021 года на территории России будет запущена национальная система прослеживаемости импортных товаров.