Data Insight: 65% отправлений в российских фулфилмент-центрах — заказы с маркетплейсов по модели FBS

В 2021 году объем российского рынка фулфилмента составит 41,8 млрд рублей и 186 млн отправлений. Таким образом с помощью фулфилмента будет обработано 13% всех посылок с товарами в нашей стране. Ключевым драйвером рынка станет сотрудничество с маркетплейсами и развитие в регионах. Такие данные содержатся в исследовании рынка фулфилмента, выполненное экспертами агентства Data Insight при поддержке партнеров Arvato, Express RMS, "Кактус", "ЛТ Менеджмент", "Почта России".

Как выяснили аналитики, более 65% российского рынка фулфилмента составляют заказы, проданные на маркетплейсах и обработанные по модели FBS. Остальные отправления сделаны интернет-магазинами и "магазинами на диване".

Совокупный среднегодовой темп роста CAGR с 2018 года составил 66%. С помощью фулфилмента был доставлен примерно каждый седьмой заказ. Интересно, что количество фулфилмент-отправлений растет с каждым годом, но доля отправлений в общем числе посылок снижается: она упала с 16% в 2018 году до 13% в 2021-м.

Игроки рынка

Среди операторов фулфилмента не менее 60% приходится на пять крупнейших компаний: "Арвато", "Бета ПРО", eSolutions, "Маршрут", СДТ.

В 2021 году лидеры росли существенно медленнее меньших по размеру операторов, некоторые из которых увеличили объемы в несколько раз. Но все зависело от стартовой базы, нередко мелкие операторы стартовали практически с нуля.

Значительная доля фулфилмента приходится на маленькие неизвестные компании, работающие преимущественно с маркетплейсами и зачастую находящиеся в серой зоне. Именно эти игроки обеспечивают потенциальную возможность быстрого роста рынка.

Медианный рост количества клиентов у 29 крупнейших фулфилмент-операторов составил 30%, а рост количества обработанных заказов — 37%. Некоторые компании выросли по количеству клиентов и заказов в несколько раз.

По оценке Data Insight, в крупнейших городах России осенью 2021 года активно работают и готовы начать сотрудничать с новыми клиентами 99 фулфилмент-компаний. Но при этом общее количество операторов, предлагающих свои услуги в Московском регионе, Санкт-Петербурге и Ленинградской области, по сравнению с прошлым годом сократилось на 11%.

Среди компаний, заметных на рынке в прошлые годы, которые в последнее время либо закрылись совсем, либо перестали оказывать услуги фулфилмента, Data Insight называет Shop-Logistics и "Главпункт". У ГК "Аристос" все было хорошо, но она присоединилась к Inventive eCommerce.

Одновременно с уходом старых компаний появляются новые: сейчас на рынке работают как минимум четырнадцать операторов, открывших фулфилмент в 2019 и 2020 годах. Больше новых игроков на этом рынке за последние 20 лет появлялось только дважды, в 2012 и в 2016 годах.

Для большей части операторов фулфилмент (хранение и обработка товаров на складах) является основным или единственным видом деятельности: 40% компаний этот вид услуг приносит более 75% выручки.

Для 36% компаний это менее значимая деятельность — вклад услуг фулфилмента в выручку не превышает 25%.

Кроме того, к 2021 году крупнейшие фулфилмент-операторы стали многофункциональными центрами, предоставляющими разные виды услуг. Например, многие развивают доставку, финансовые услуги, сотрудничество с маркетплейсами, создание контента, коммуникация с покупателями, маркетинг и привлечение продаж, Эти перечисленные услуги есть более чем у половины ведущих операторов.

Спектр дополнительных услуг постоянно увеличивается. Помимо складского обслуживания, практически все операторы, представленные на рынке, еще в прошлом году предлагали интернет-магазинам также доставку и обработку возвратов. Более 75% крупнейших компаний предлагают прием платежей.

Сотрудничество с маркетплейсами

Ключевым фактором, влияющим на рынок фулфилмента, является рост востребованности маркетплейсов. По данным Data Insight, в прошлом году почти половину всех онлайн-заказов покупатели сделали именно на таких площадках. За первое полугодие 2021 года, на маркетплейсах было сделано уже 58% заказов.

По данным Data Insight на осень 2021, по крайней мере 67% активных в конце 2021 года российских фулфилмент-операторов активно сотрудничают хотя бы с одним из маркетплейсов.

Помимо этого, некоторые операторы говорят о начале процесса интеграции с маркетплейсами, так что по прогнозам аналитиков, в следующем году как минимум 75% операторов будут активно работать с маркетплейсами.

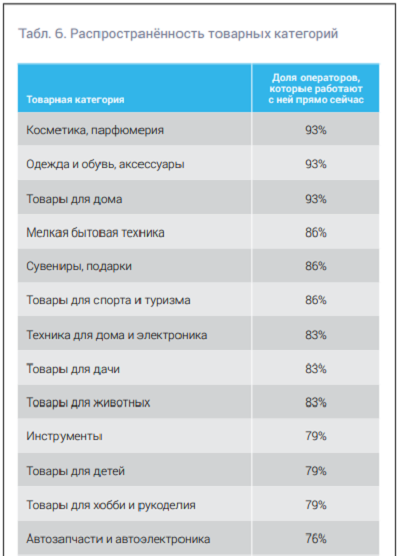

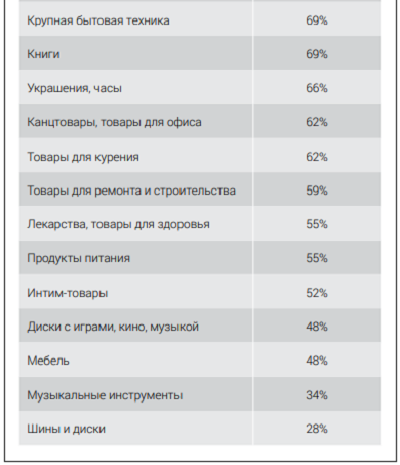

Опыт работы с товарной категорией — один из ключевых параметров, от которого зависит организация всех процессов в фулфилмент-центре.

У каждой товарной категории есть особенности и специфика. Нужно учитывать габариты и вес, хрупкость, наличие срока годности, требования к хранению, необходимость тестирования. Помимо этих очевидных характеристик может быть важным, например, сколько обычно товаров в заказе — дешевые расходники для дома и быта часто заказывают помногу сразу. Или понимание того, что часто заказывают вместе — это тоже ощутимо влияет на сборку заказа.

Кроме того, есть товарные категории, для работы с которыми нужны лицензии или специальные условия.

По данным на осень 2021, больше всего операторов работают с косметикой, одеждой и товарами для дома. А сложнее всего найти фулфилмент для шин и дисков, а также для музыкальных инструментов.

Оборот.ру не раз сообщал о резком взлете спроса на складские площади со стороны игроков ecommerce. Рост отрасли вызвал дефицит на рынке, причем нередко площади строятся и выкупаются "про запас", и вот прямо сейчас в них потребности нет.

По данным агентства Knight Frank, доля свободных складских площадей в Москве и области на конец 2020 года составила всего 2,3%. JLL оценивает долю свободных площадей во втором квартале 2021 года в 1,6%. По их данным, это стало минимальным значением за последние шесть лет.

Оценка Colliers немного выше — 2,8% свободных площадей, по данным на первое полугодие 2021. Несмотря на это, все крупные фулфилмент-операторы обеспечены складскими площадями. По данным Colliers, более 40% всех сделок в отношении складской недвижимости Московского региона приходится на электронную коммерцию.

Более 40% всех сделок в отношении складской недвижимости Московского региона, по данным Colliers, приходится на электронную коммерцию. Среди крупнейших сделок 2020-2021 годов:

- BTS-аренда Ozon 270 тыс. м² в Пушкино-2;

- BTS-аренда магазином ВсеИнструменты.ру 182 тыс. м² в Домодедово;

- BTS-аренда Ozon 154 тысяч м² в комплексе "Ориентир Запад";

- сделки Яндекс.Маркета и Lamoda в складском комплексе в Софьино;

- аренда Wildberries 46 тысяч м² в Пушкино.

Как писал Оборот.ру, Москва и область стали крупнейшим европейским рынком по спросу на склады и скорости их строительства. Россия в целом занимает шестое место среди стран по уже закрытым сделкам. Основная причина такой активности – выстраивание логистической инфраструктуры игроками ecommerce. Такие данные приводятся в исследовании аналитиков международной консалтинговой компании JLL.

Аналитики пишут, также о росте цен на складскую недвижимость. Она частично спровоцирована большим спросом и занятостью девелоперов. С другой стороны наиболее негативным фактором, влияющим на рынок, стал существенный рост цен на металл, оборудование, рабочую силу, электричество, воду.

Например, стоимость металла — важного для строительства склада ресурса — поднялась за последний год, по данным Министерства строительства, на 80%. Как следствие, выросли цены на аренду недвижимости и на строительство новых объектов. Контракты, подписанные в конце прошлого года с застройщиками, могут стать невыполнимыми — заложенных в бюджет финансов не хватит для строительства.

По данным JLL, средняя ставка аренды в Московском регионе в первом полугодии 2021 года достигла 4100 рублей за м² в год. По данным Colliers на тот же период, она составляет 4290 рублей. Все эксперты прогнозируют дальнейшее повышение арендной ставки.

Расширение в регионы

Несмотря на существование локальных фулфилментов и интерес многих компаний к регионам, склады абсолютного большинства компаний по-прежнему находятся в Москве и Московской области.

Даже в Санкт-Петербурге и Ленинградской области склады разместили почти в два раза меньше фулфилмент-центров. Среди других российских городов лидируют Екатеринбург и Новосибирск, отставая от Санкт-Петербурга больше чем в 4 раза.

Во всех остальных городах, в том числе миллионниках, развитие идет крайне медленно.

Во многом, безусловно, такое распределение зависит от того, что большая часть онлайн-продаж по-прежнему приходится на Москву.

Это можно проследить по серии исследований географии продаж в разных товарных категориях, о которых писал Оборот.ру. По данным Data Insight, в Московском регионе не представлены только 18% активных операторов фулфилмента.

Тем не менее в 2021 году многие эксперты сходятся во мнении, что развитие региональных операторов этого бизнеса началось и в дальнейшем будет ускоряться.

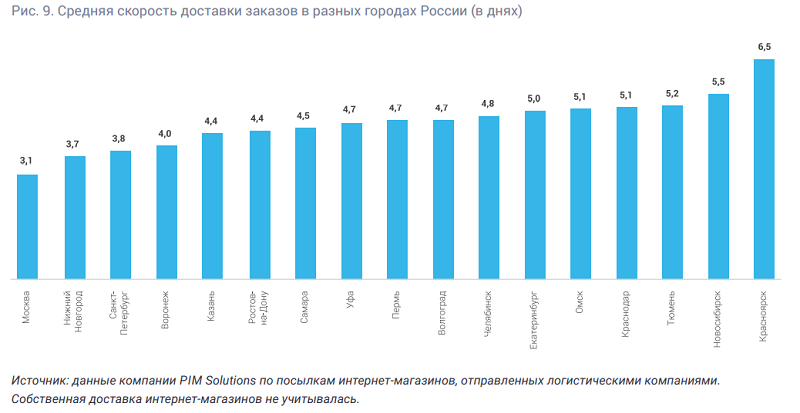

И в целом, хотя срок доставки заказов в регионы существенно разнится со столичным, разница начинает нивелироваться.

Среди причин, ускоряющих региональное развитие электронной коммерции, эксперты Data Insight выделяют три основные:

1. Ожидается, что повышение уровня сервиса для региональных покупателей интернет-магазинов существенно увеличит количество онлайн-покупок. Если у покупателей будет возможность получить заказ почти сразу после оформления, а не ждать дни или даже недели, количество отказов может упасть.

2. Местным интернет-магазинам также необходим фулфилмент. Сейчас некоторые магазины в ближайших к столице регионах вынуждены возить товары на хранение в Московскую область, в то время как им было бы существенно выгоднее делать это по месту производства или закупки.

3. Московские продавцы и производители также устремились в регионах, чтобы расширить клиентскую базу. Сейчас в регионы выходят в первую очередь крупные ритейлеры и универсальные маркетплейсы.

Интересная новость? А ведь новости гораздо удобнее отслеживать в Telegram. Подпишитесь на наш Telegram-канал вот по этой ссылке. И вы будете и читать, и получать все самое важное наиболее удобным способом.