Актуальная ситуация в ecommerce: сколько дистрибьюторов на маркетплейсах, какие маркетинговые каналы используют топовые магазины, что будет с онлайн-рынком продуктов в 2023 году

Агентство Data Insight провело крупное исследование, в котором представило достаточно широкую картину происходящего в российском ecommerce прямо сейчас.

Вдогонку к материалу о динамике рынка, обороте онлайн-торговли и прогнозах на ближайшее будущее (текст также основан на аналитике агентства), расскажем сегодня о селлерах маркетплейсов, онлайн-торговле продуктами, логистике и маркетинге интернет-магазинов.

Маркетплейсы: почти половина селлеров – из Москвы и Московской области, самая представленная категория – товары для дома и дачи

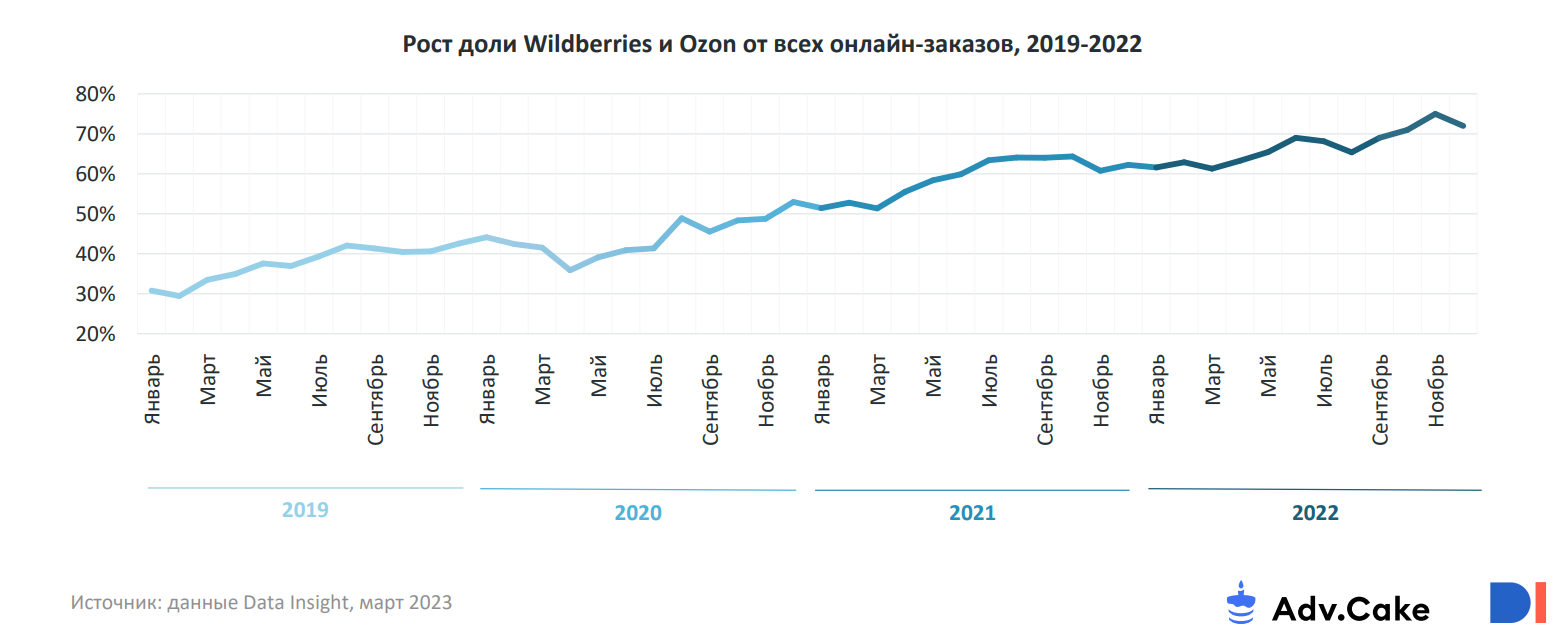

В июне 2022 года совокупная доля двух крупнейших российских маркетплейсов Wildberries и Ozon впервые в истории превысила 2/3 от всех онлайн-заказов и составила 69%. В ноябре была достигнута максимальная доля Wildberries и Ozon за год: она составила 75%.

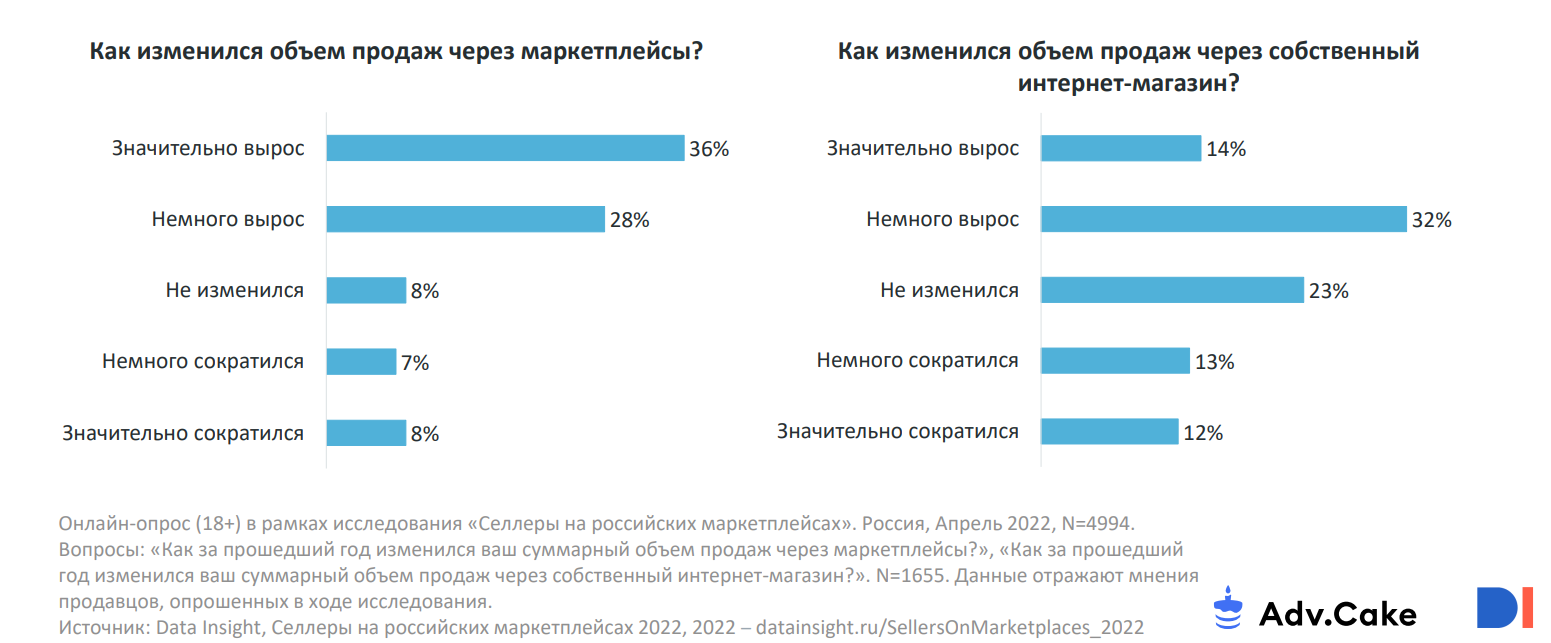

Маркетплейсы оцениваются продавцами как очень эффективный канал с большим приростом – 64% селлеров сообщили о росте объема своих продаж, и только 46% отметили рост продаж через собственный интернет-магазин

Портрет селлера маркетплейсов

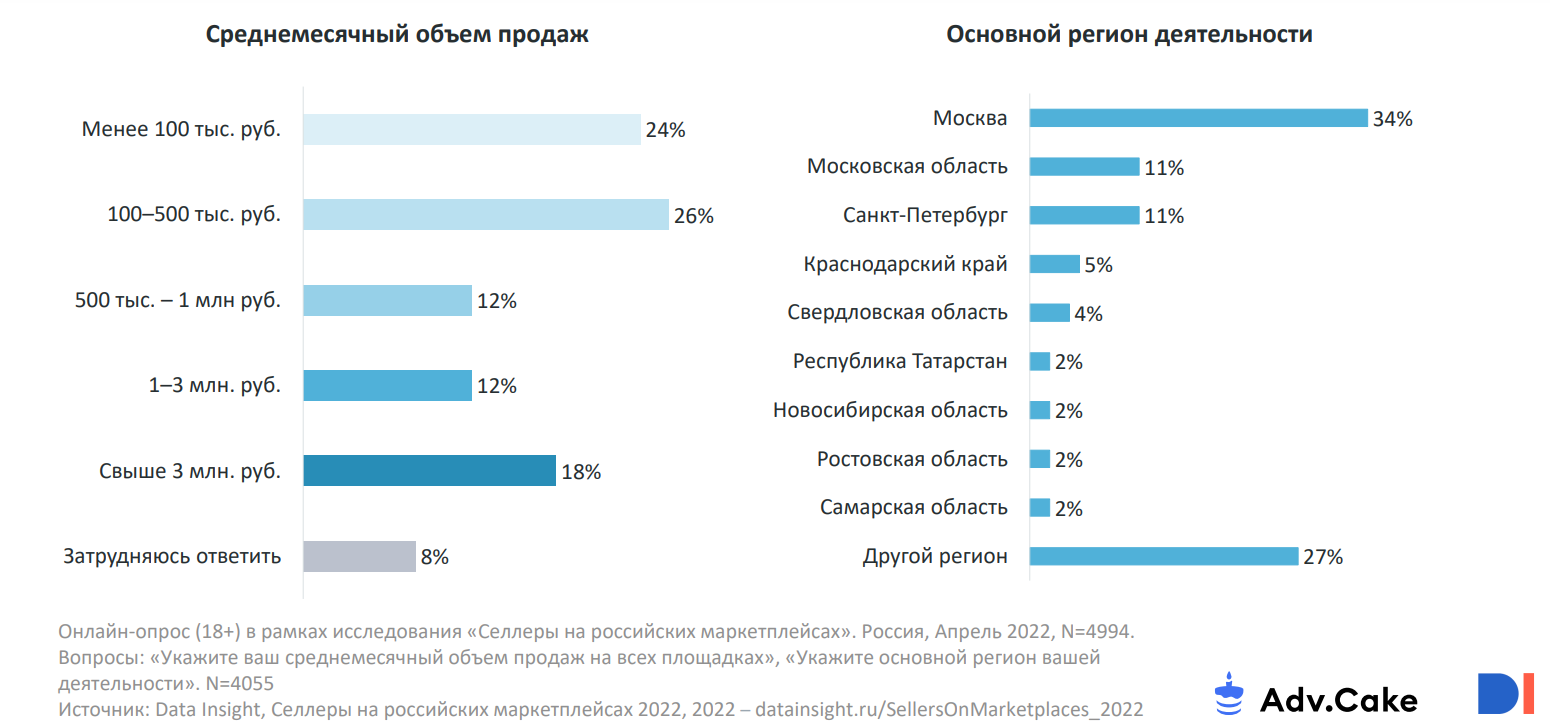

Почти половина всех продавцов на маркетплейсах – дистрибьюторы, занимающиеся продажей разных брендов. Больше всего их на Яндекс Маркете и AliExpress. На Wildberries дистрибьюторов меньше, а брендов с прямыми продажами больше, чем в среднем. Селлеры Яндекс Маркета отличаются более низкой долей производителей товаров.

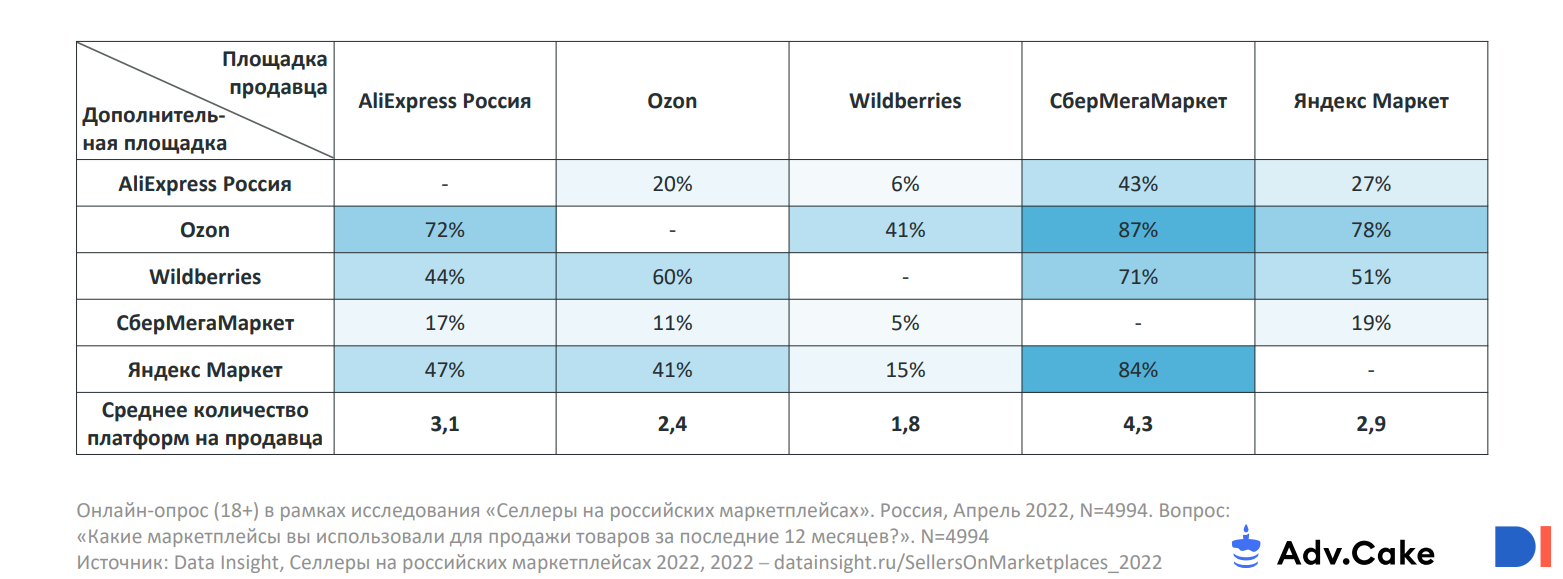

У продавцов всех платформ второй по популярности площадкой является Ozon. По данным опроса, на Ozon присутствуют более 40% селлеров Wildberries и 70-80% продавцов Яндекс Маркета, СберМегаМаркета и AliExpress Россия. Продавцы Wildberries меньше других используют дополнительные площадки – в среднем один продавец использует не больше двух маркетплейсов. Продавцы СберМегаМаркета – почти все возможные площадки (4,3 на продавца).

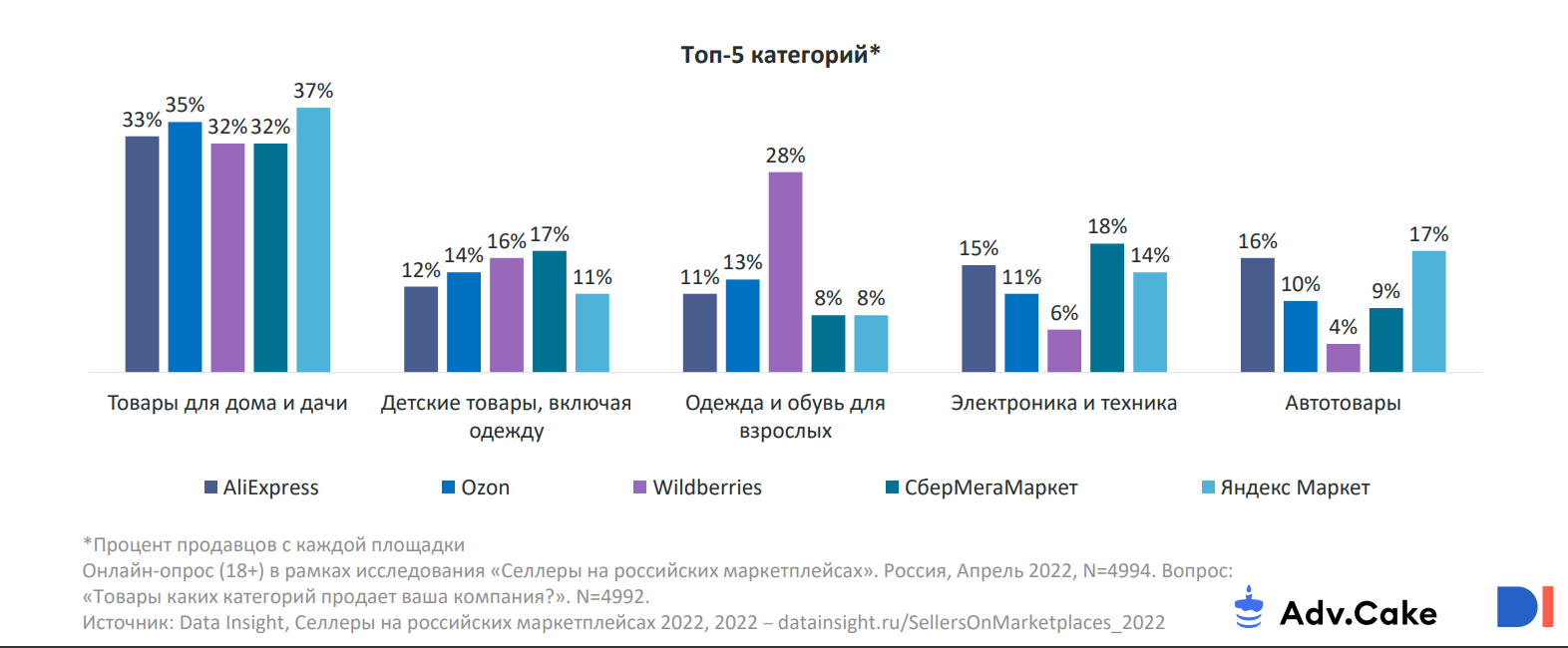

Самая представленная категория на маркетплейсах – товары для дома и дачи: от 32% до 37% селлеров в зависимости от платформы. Среди продавцов Wildberries почти столько же продают одежду и обувь (28%). В среднем на каждого продавца приходится 1,4 категории.

Интернет-магазины: 52% используют самописную CMS, получение в ПВЗ есть у 93% компаний

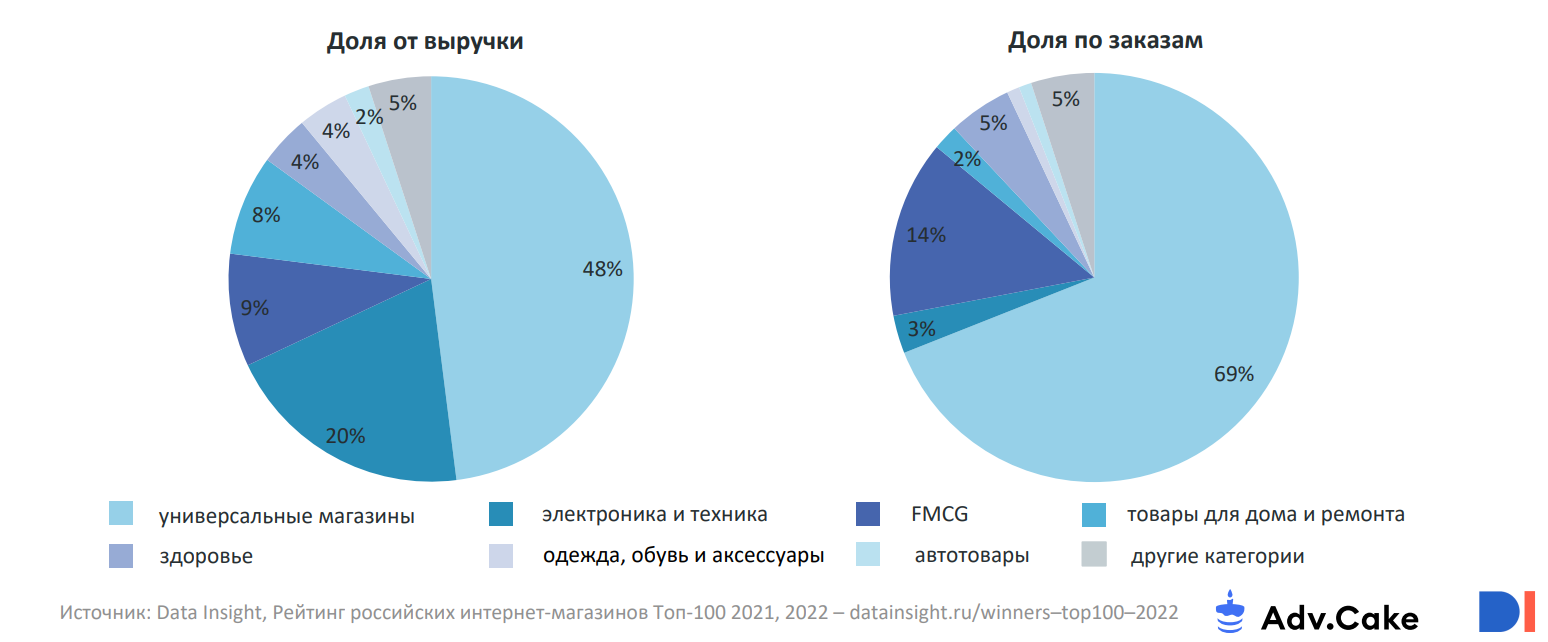

В ТОП-100 интернет-магазинов 27 компаний – это универсальные магазины и сегмент FMCG. У них 83% всех заказов и только 57% от объема продаж. Самая наполненная категория Топ-100 – магазины электроники и техники – включает 17 магазинов и составляет 20% от объема продаж, но всего 3% заказов.

CMS, маркетинг и источники трафика

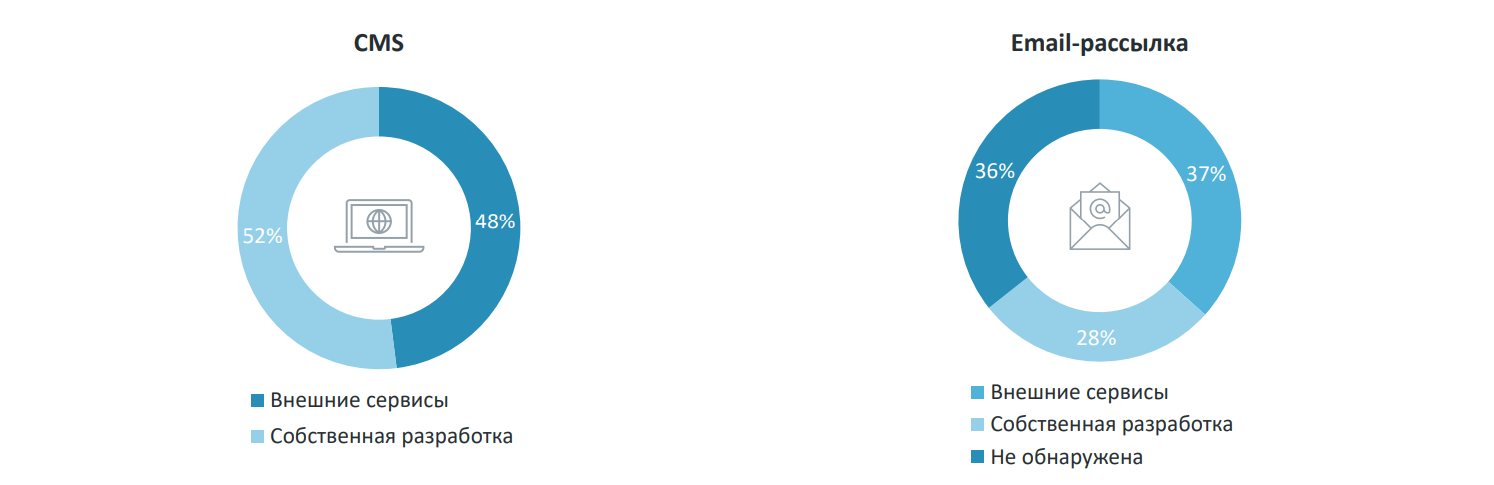

52% интернет-магазинов используют CMS собственной разработки. К помощи внешних сервисов обращаются 48% интернет-магазинов.

У 36% интернет-магазинов нет новостной рассылки. 28% интернет-магазинов используют email-рассылку собственной разработки. Остальные 37% пользуются услугами внешних сервисов.

Сайты книжных магазинов и интернет-аптек отличаются наибольшей долей органического поискового трафика, а доля прямых переходов выше всего у магазинов товаров для хобби. Магазины одежды и обуви отличаются наибольшей активностью трафика сразу по трем источникам: из переходов по ссылкам, из email-рассылок и социальных сетей, а также делят лидерство по доле трафика от медийной рекламы с интернет-магазинами ювелирных изделий и часов. Последние, кроме того, отличаются повышенной долей платного поиска.

Каналы доставки по товарным категориям

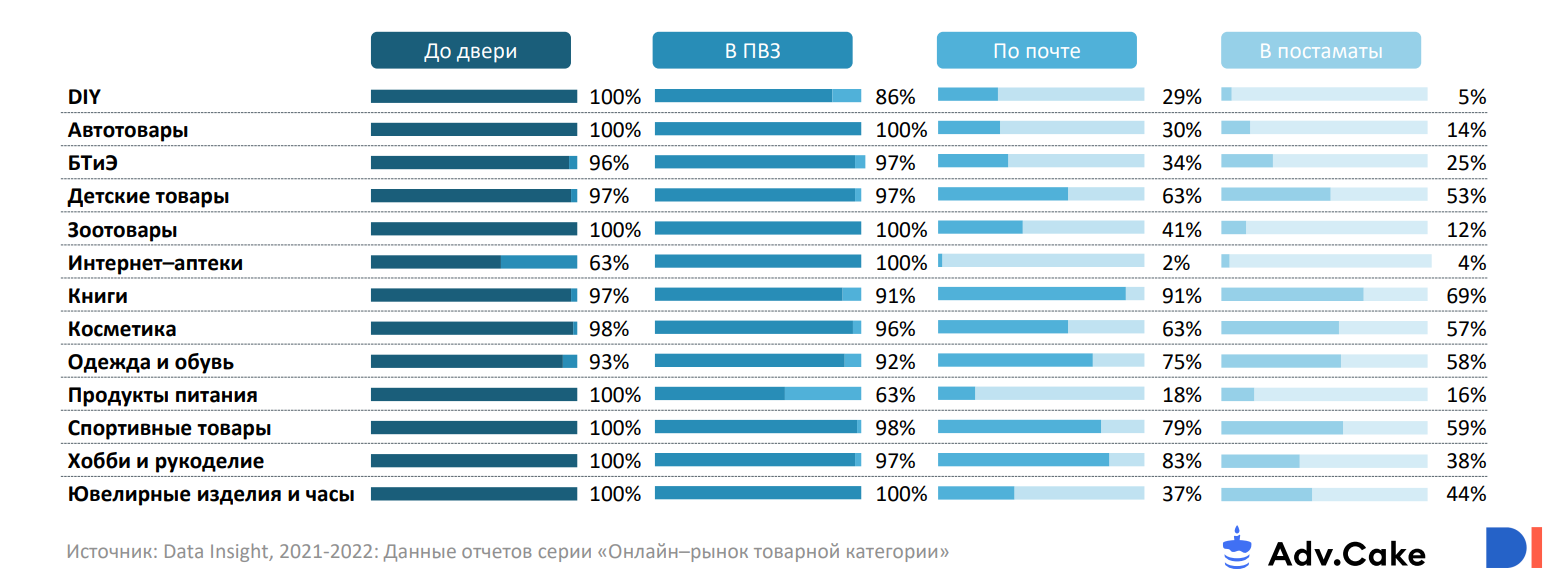

Доставка до двери есть у 95% интернет-магазинов разных товарных категорий, менее развита она у интернет-аптек. Получение в ПВЗ доступно у 93% интернет-магазинов, менее доступно – среди категорий продуктов питания и DIY. По почте доставляют 46% интернет-магазинов, чаще всего данный способ встречается у магазинов книг и товаров для хобби и рукоделия. Доставка в постаматы есть у 30% интернет-магазинов. Больше всего она развита у книжных магазинов, меньше всего – у DIY и интернет-аптек.

Сегмент eGrocery: 72% покупателей делают несколько заказов в месяц, в 2023 году рынок может замедлить рост

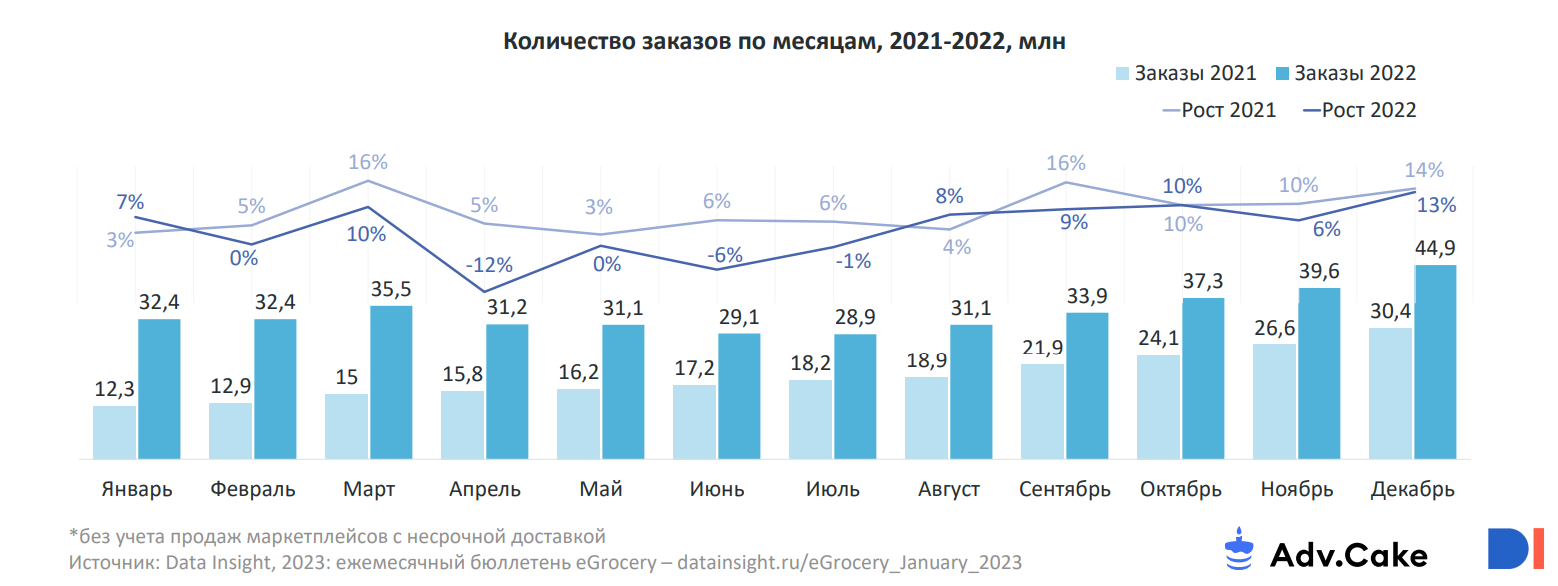

В отличие от 2021 года, когда количество заказов каждый месяц было больше предыдущего, в 2022 году рост заказов не был постоянным – 4 месяца подряд, с апреля по июль, количество заказов снижалось, и только с августа возобновился поступательный рост заказов.

Лидером сводного рейтинга среди сервисов экспресс-доставки стал "ВкусВилл", который смог обеспечить оптимальный баланс всех показателей. По результатам измерений их служба доставки получила наивысшие оценки по 2 из 3 параметров, а также высший результат в интегральном рейтинге.

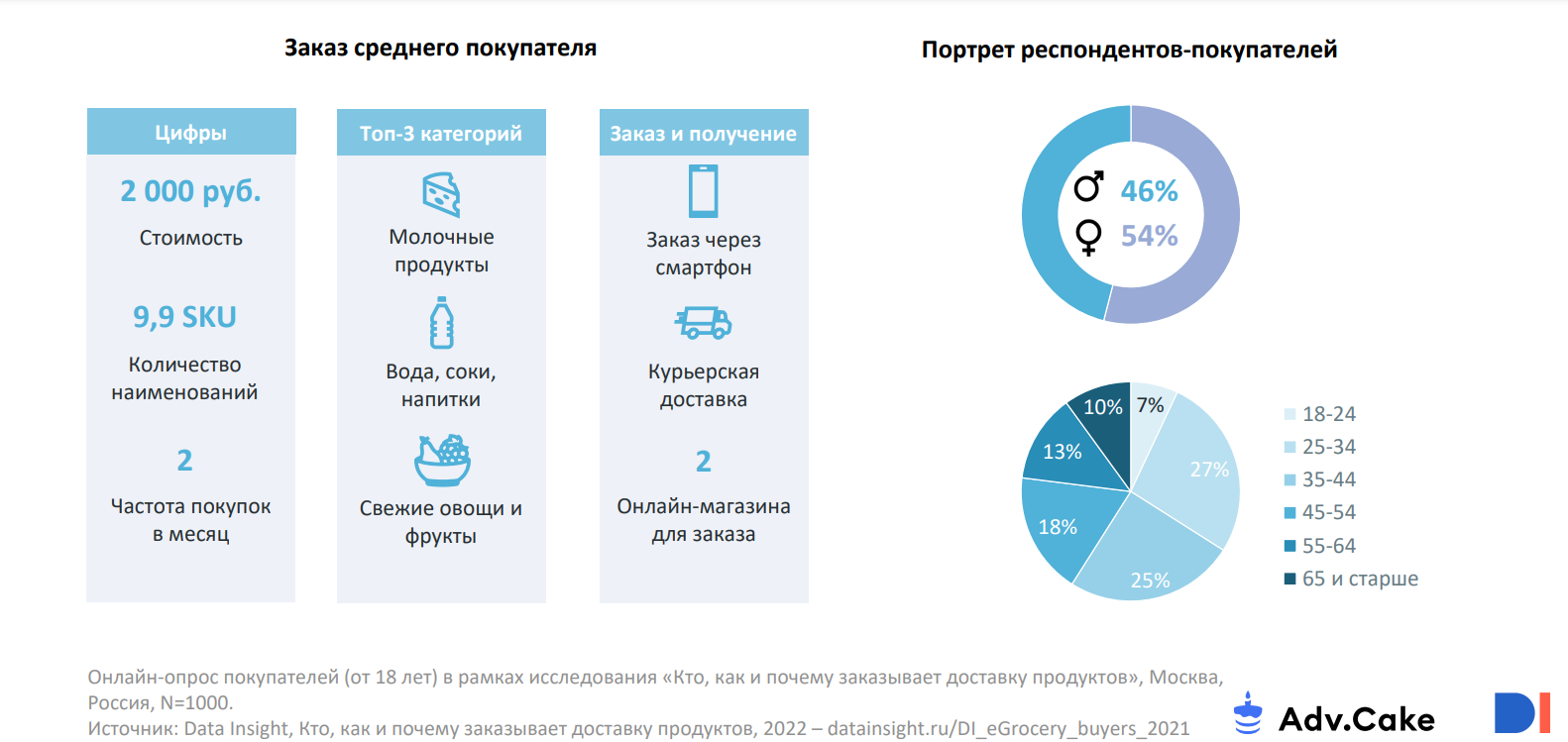

Онлайн-покупатели продуктов

- Около 35% своего бюджета на продукты тратят на заказы продуктов через интернет активные онлайн-покупатели в Москве.

- 72% онлайн-покупателей продуктов делают несколько заказов в месяц с целью пополнения запаса продуктов дома. Лишь 12% потребителей делают заказы несколько раз в неделю.

- Около 15% респондентов не являются сегодня активными покупателями ("попробовали и перестали").

- 57% составляет самая многочисленная целевая группа онлайн-покупателей продуктов – покупатели с детьми.

- Для 41% респондентов покупка продуктов онлайн – привычный способ. 33% делают заказ через интернет, чтобы сэкономить время. Скидки и акции являются стимулом лишь для четверти респондентов (25%).

В 2023 году рынок eGrocery предположительно замедлит свой рост. Количество заказов по итогам 2023 года может составить 583 млн, а годовой объем продаж – 770 млрд рублей. Прогноз не учитывает возможные негативные сценарии – резкое ухудшение динамики реальных доходов, резкий рост инфляции и/или уход с рынка ряда ключевых игроков

Рынок логистики: транспортные компании ищут возможности для освоения новых ниш, 37% покупателей отмечают удорожание заказов

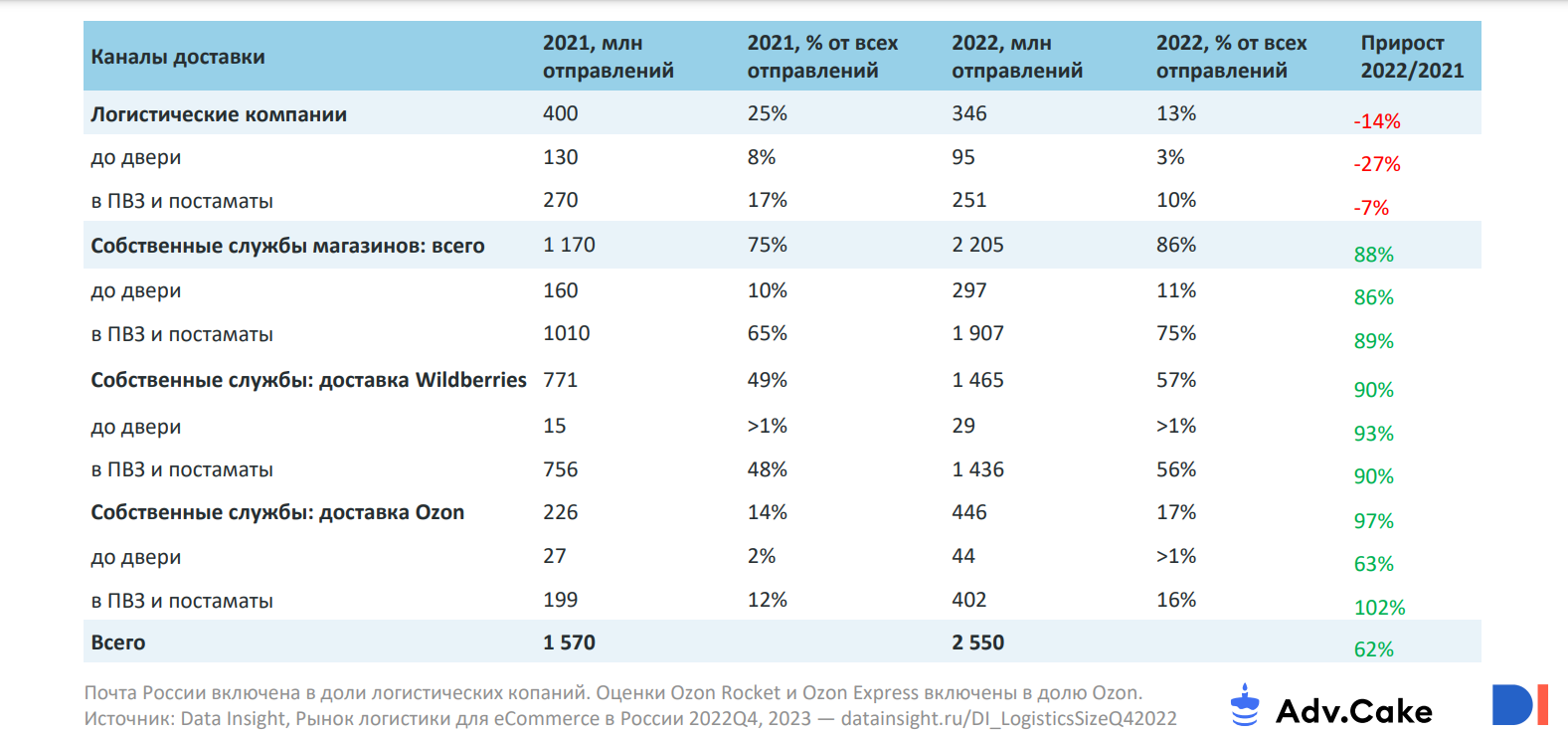

В среднем по итогам 2022 года доля собственных служб доставки выросла на 13 процентов – 88% по сравнению с 75% в 2021 году. В первую очередь, рост обеспечивается маркетплейсами Ozon и Wildberries – их суммарная доля отправлений в четвертом квартале 2022 составила 79%.

Самовывоз – самый востребованный способ доставки. В сумме 56% самовывоз всегда или чаще всего, а никогда не используют только 7% покупателей.

Среди разных вариантов самовывоза наиболее популярен самый привычный для покупателей – обычные пункты выдачи заказов (ПВЗ). 30% ответили, что всегда выбирают этот способ, 37% – что выбирают его более, чем в половине случаев.

Ключевые факты в самовывозе

- Большинство покупателей проверяет условия доставки. 41% покупателей делают это без внешних причин — просто всегда при заказе или если есть время.

- Изменения цен и активности покупателей практически не повлияли на предпочтительный способ доставки — 68% ответили, что он для них не изменился.

- У большинства покупателей есть привычка забирать из определенных, уже знакомых точек выдачи. У 43% есть несколько точек выдачи, в которые они стараются заказывать из разных магазинов. У 29% такая точка одна.

- Удобное расположение точки — основной фактор, который влияет на выбор пункта выдачи. Им руководствуется 56% покупателей.

- События 2022 года заметно повлияли на покупательское поведение: 38% респондентов стали совершать меньше покупок, 25% в феврале 2022 года совершали какие-либо покупки впрок.

- 37% покупателей отмечают увеличение стоимости своих заказов. 20% считают, что цены не изменились. 7% говорят об уменьшении цен.

Ключевые тренды в "последней миле":

- инвестиции в совершенствование внутренних процессов и автоматизацию логистики;

- приостановка экспериментальных и узколокальных направлений работы.

- тарифы на доставку логистических операторов выросли;

- партнеры ищут компромиссы в уровне и стоимости услуг.

- сложности с наймом персонала ослабли, а затем возобновились;

- зарплатные ожидания линейного персонала остаются прежними;

- ряд международных логистических компаний и иностранных клиентов ушли с рынка;

- логистические компании ищут возможности для освоения новых ниш.

- интернет-магазины переносят часть рисков на аутсорсинговых операторов и передают им некоторые направления или покрытия, которые до этого пытались брать на себя.

Чаты с покупателями: как вернуть доступ

Чтобы вы снова могли переписываться с покупателями, нам нужно проверить все данные вашей компании. Это — гарант безопасности общения для покупателей и защиты от мошеннических действий. Готовим несколько решений, как можно ускорить эту проверку, а пока предлагаем первое.

Чтобы быстро получить доступ к чатам, можете открыть счёт в Ozon Банке и привязать к нему выплаты от Ozon. Так при оформлении мы проведём все нужные проверки, а привязка счёта к аккаунту гарантирует, что кабинетом пользуетесь именно вы.

Доступ к перепискам появится в течение 3 дней после того, как вы привяжете счёт к личному кабинету. Свернуть